Maersk ‘paga’ la minor aggressività con i caricatori sui livelli dei noli

Secondo Sea-Intelligence la strategia della compagnia nei confronti dei caricatori non è ricompensata nei momenti di mercato per quest’ultimi più favorevoli

Il tema dei rapporti tra i carrier e la loro clientela, e della lealtà delle relazioni, è tornato recentemente alla ribalta data la situazione di grande criticità dei trasporti marittimi tra alti livelli dei noli e difficoltà per spedizionieri e caricatori a trovare posto in stiva. Una analisi di Sea-Intelligence pare suggerire tuttavia che l’applicazione di politiche meno aggressive nelle fasi più critiche da parte dei primi sia in realtà più penalizzante, perché non ricompensata adeguatamente nei momenti di minore difficoltà.

Osservando in particolare le mosse di Maersk, gli analisti hanno riscontrato (sulla base di dati forniti da Container Trade Statistics) come durante la pandemia le tariffe applicate dalla compagnia danese siano aumentate ma a un ritmo decisamente più lento rispetto a quello della media di settore e restando su livelli più bassi. Questo fino a che i noli hanno iniziato a declinare: a quel punto quelli di Maersk si sono allineati alla media di mercato, il che significa secondo gli analisti che “non c’è stato un do ut des con i caricatori”, ovvero questi non hanno ricompensato la compagnia per la minor aggressività mostrata nei momenti più critici.

L’analisi di Sea-Intelligence prosegue rilevando quanto il discostarsi dalla media di mercato, in negativo ma anche in positivo, rispetto al livello dei noli applicato abbia premiato o penalizzato i vettori marittimi negli anni tra 2020 e 2023.

Tra i maggiori carrier (che rendono noti i propri bilanci), a ‘pagare’ di più in termini di mancati ricavi è proprio Maersk, che ne avrebbe persi per 15,8 miliardi di dollari in questo intervallo di tempo. Hapag Lloyd, secondo Sea-Intelligence, ha ‘rinunciato’ a una quota di fatturato di 4 miliardi di dollari, mentre Cma Cgm ne avrebbe ‘persi’ per 7,4 miliardi. Applicare tariffe superiori a quelle medie ha di contro premiato Zim, che nei quattro anni successivi allo scoppiare della pandemia ha totalizzato extra-ricavi per 4,2 miliardi di dollari, e in misura minore anche Oocl che ne ha ottenuti per 1,3 miliardi. In perfetto equilibrio con la media invece Hmm.

“C’è chiaramente un’asimmetria nella lealtà. I vettori che aumentano le tariffe a un ritmo più lento non vengono parimenti ricompensati quando il mercato diventa negativo” conclude Sea-Intelligence, secondo la quale “dal punto di vista del vettore, è meglio aumentare le tariffe il più velocemente possibile, piuttosto che sperare nella fedeltà del caricatore quando il mercato cambia”.

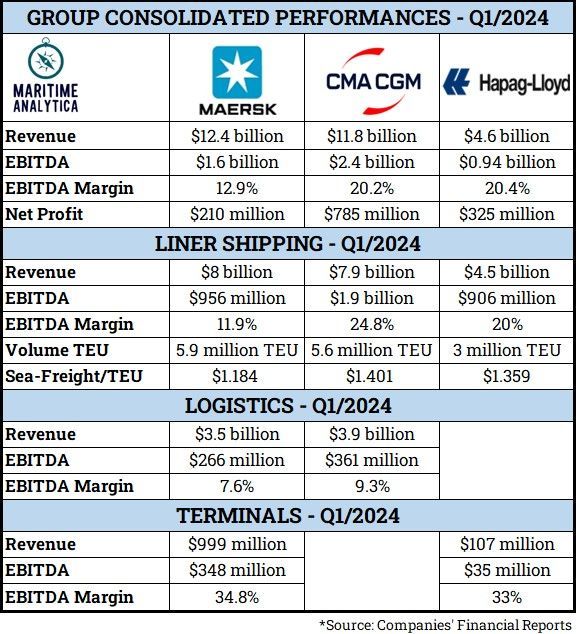

Riguardo il tema di fatturato, margini e utili registrati dai vettori, si segnala infine una sintesi realizzata da Maritime Analytica rispetto all’andamento nel primo trimestre 2024 che appare coerente con il quadro tracciato finora.

L’analisi evidenzia infatti come per ricavi generati dall’attività di trasporto di linea, Maersk sia la prima tra i tre vettori sotto osservazione (8 miliardi di dollari contro i 7,9 miliardi di Cma Cgm e 4,5 miliardi di Hapag Lloyd). La compagnia danese si rivela però in questo ambito anche quella dall’Ebitda margin minore (11,9% contro il 24,8% di Cma Cgm e il 20% di Hapag Lloyd) nonché quella che totalizza i minori ricavi per Teu, con un importo di 1.184 dollari (a fronte dei 1.401 di Cma Cgm e i 1.359 di Hapag Lloyd).

ISCRIVITI ALLA NEWSLETTER GRATUITA DI SUPPLY CHAIN ITALY